Le mécénat est un dispositif permettant à une entreprise de verser un don, sous forme d’aide financière ou matérielle, à un organisme pour soutenir une œuvre d’intérêt général ou de se porter acquéreur d’un bien culturel déclaré trésor national. En contrepartie, elle peut bénéficier d’une réduction fiscale.

Dons concernés :

Le don peut prendre la forme d’un versement numéraire, en nature ou en compétence, généralement sans contrepartie pour le donateur.

Le don manuel est défini comme un don en nature ou en espèces, quel qu’en soit le montant, qui ne nécessite pas un acte notarié soumis à enregistrement.

Il peut être effectué à destination d’un organisme pour soutenir une œuvre d’intérêt général, qu’il soit public ou privé à gestion désintéressée ou une société dont le capital est entièrement détenu par des personnes morales de droit public (État, établissements publics nationaux, collectivités locales).

Est considéré comme du mécénat tout don aux organismes suivants :

- l’État et ses établissements publics ;

- fondation ou association reconnue d’utilité publique ou d’intérêt général (à but non lucratif, ne profitant pas à un cercle restreint de personnes) ;

- fonds de dotation ;

- organisme agréé sans but lucratif dont l’objet exclusif est de verser des aides financières aux PME (investissement, accompagnement, aide à la création ou la reprise d’entreprise, financement du besoin en fonds de roulement, prêt d’honneur sans garantie et sans intérêts, etc.) ;

- organisme du spectacle vivant pour des activités de diffusion d’œuvres dramatiques, lyriques, musicales, chorégraphiques, cinématographiques et de cirque, ni pornographiques ni violentes ;

organisme de sauvegarde de biens culturels contre les effets d’un conflit armé ; - société ayant pour activité principale l’organisation d’expositions d’art contemporain ;

- établissement d’enseignement supérieur public ou privé agréé.

La réduction d’impôt accordée aux entreprises concerne aussi bien les dons versés à un organisme établi en France que dans un pays de l’Espace économique européen (EEE).

Le versement d’un don n’est pas soumis à la TVA.

Le bénéficiaire du don doit délivrer au donateur un reçu fiscal n°11580*03 à joindre à la déclaration de revenus ou de résultats (sauf pour la déclaration par internet).

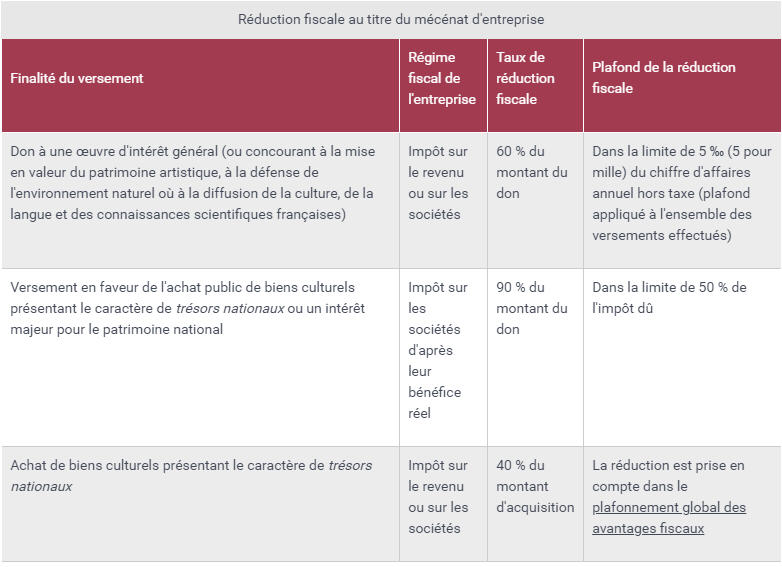

Taux de réduction de l’impôt :

Si le bénéficiaire est éligible au mécénat déductible, le don ou l’achat ouvre droit à un avantage fiscal pour les donateurs (entreprises et particuliers).

La réduction d’impôt vient en soustraction du montant d’impôt sur les sociétés ou d’impôt sur le revenu dû par l’entreprise donatrice lors de l’année des versements.

La réduction d’impôt est plafonnée : l’entreprise ne peut pas réduire le montant de son impôt au-delà de certains seuils, quel que soit le nombre de dons.

En cas de dépassement du plafond, il est possible de reporter l’excédent sur les 5 exercices suivants. Mais les montants reportés ne peuvent s’ajouter aux dons effectués chaque année que dans la limite du plafond annuel.

Modalités de la réduction:

> Pour les entreprises individuelles :

L’entreprise donatrice soumise à l’IR ou la société de personnes doit :

- calculer le montant de la réduction d’impôt au moyen de la fiche d’aide au calcul n°2069-M-FC-SD

- reporter le montant de la réduction d’impôt sur la télédéclaration de résultat dans la case « autres imputations »

- y annexer le formulaire n°2069-RCI qui récapitule toutes les réductions et crédits d’impôt de l’exercice

Comme ils sont déjà déduits, les versements ne sont pas déductibles pour la détermination du bénéfice imposable.

> Pour les sociétés :

L’entreprise donatrice soumise à l’IS doit :

- calculer le montant de la réduction d’impôt au moyen de la fiche d’aide au calcul n°2069-M-FC-SD

- lors de la déclaration annuelle de résultats, joindre de façon dématérialisée le formulaire n°2069-RCI qui récapitule toutes les réductions et crédits d’impôt de l’exercice

Comme ils sont déjà déduits, les versements ne sont pas déductibles pour la détermination du bénéfice imposable.

Source : https://www.service-public.fr